住宅ローン減税還付金でNISAをやる。1円も無駄にしない返済方法。

こんばんは。凡人パパです。

今回は住宅ローンについて、調べたことを紹介します。

最もコスパよく住宅ローン返済をする方法を調べた結果わが家の結論は、

『住宅ローン減税還付金で長期の資産運用をする』ことにしました。それにいらるまでの過程や、計算結果ものせてますので、気になる方は見てください。

わが家の体験が、誰かの参考になれば大変嬉しいです。

この記事を特に読んでほしい人

・これから住宅ローンを組む予定の人

・住宅ローン返済中の人

・家計改善したい人

返済方法

ここでは最後のコスパ調査で必要になる切り口として、

・頭金比率

・住宅ローン還付金の使い方

について、それぞれのパターン分けとメリットデメリットを紹介します。

頭金比率

・一括キャッシュパターン

・頭金ガッツリパターン

・フルローンパターン

一括キャッシュ パターン

現金一括で払うパターン。凡人パパのようなサラリーマンには非現実的な方法ですね。もっとも、住宅費用をハウスメーカーに払うだけというシンプルで分かりやすい購入方法です。

メリット

・月々の返済が不要なので先々の生活費に余裕が生まれる。

・金融機関に利子を払う必要が無い。

デメリット

・住宅購入時期が遅くなる。

・住宅ローン還付金がもらえない。

頭金ガッツリ パターン

少し前までの最も一般的なパターンでしょうか。まとまった頭金を最初に支払い、残高分だけ住宅ローンを組む方法です。

メリット

・頭金次第で月々返済額を調整できる。

・購入時期が早められる。

・住宅ローン還付金がもらえる。

デメリット

・金融機関に利子を払う必要がある。

フルローン パターン

以前に比べて住宅ローン金利が低くなっているため、ここ最近増えているパターンです。流行りのこのパターンがありなのか、なしなのか、この先で実際に計算してます!

メリット

・頭金不要なので、いつでも住宅を購入できる。

・住宅ローン還付金がたくさんもらえる。

デメリット

・月々の返済額が高め

・金融機関に利子を払う必要がある。

住宅ローン還付金の使い方

・貯金する

・運用する

貯金する

これが最も一般的ですね。

メリット

・管理が簡単、安全

デメリット

・インフレ(物価上昇)に対応できない。

運用する

還付金を運用する方法です。最近はネット証券などで手数料が安い投資信託などが購入できる時代です。還付金を銀行口座に入れっぱなしにするのはもったいないなと感じ運用について考え始めたのが、わが家の住宅ローン返済大作戦の始まりでした。ありか、なしか、はこの先で実際に計算しております。

メリット

・運用益が期待できる。

デメリット

・元本割れの危険がある。

・多少手間がかかる。

各種制度の確認

2つの制度を紹介します。

・住宅ローン減税

・つみたてNISA

住宅ローン減税

住宅ローンを組むと、国から還付金が受けられます。還付金は指定した口座に年に一度振り込まれます。大変お得な制度です。所得が3000万円以下、返済期間が10年以上、床面積が40m2以上など条件がありますが、普通の人が普通に家を建てた場合はほぼ確実に使える制度です。

還付金額:年末の住宅ローン残高の1%(最大40万円)

期間:10年間 or 13年間

つみたてNISA

NISAとは、少額投資非課税制度のことです。名前の通り少額なら非課税で投資することができる制度です。株式や投資信託を購入し、一定期間保有することで、配当金を受け取ったり、売却し購入時からの値上がり分を利益として得ることで、資産を増やすことを目的とします。

一般NISAとつみたてNISAの2種類があります。主な違いは次の通り。

一般NISA

投資方法:スポット購入、積立購入

上限金額:120万/年

非課税期間:5年

対象商品:国内株式、外国株式、投資信託

つみたてNISA

投資方法:積立購入

上限金額:40万円

非課税期間:20年

対象商品:国が定めた基準を満たした投資信託

長期間で手堅く運用するなら『つみたてNISA』がお勧めです。非課税で運用できる期間が長いからです。また、上限金額(40万円)が住宅ローン還付金上限(40万円)と同じです。凡人パパ的には、この一致は国が『住宅ローン還付金はつみたてNISAで運用しましょう』といってるんだと思ってます。

これからの時代、この国で生きていくためには、資産運用の視点は必要不可欠です。

方法別コスパ調査

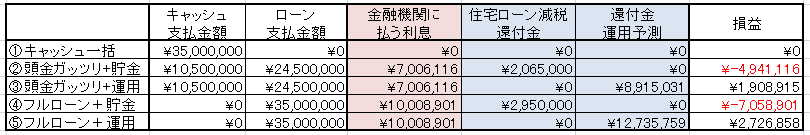

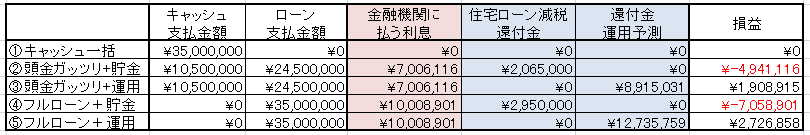

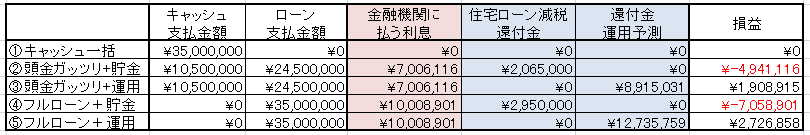

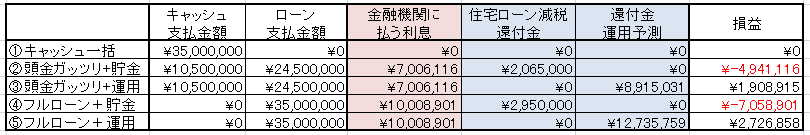

ここからが本題。次の5パターンの返済方法のトータル損益を調査しました。

①キャッシュ一括

②頭金ガッツリ+還付金貯金

③頭金ガッツリ+還付金運用

④フルローン+還付金貯金

⑤フルローン+還付金運用

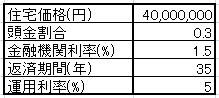

計算する上での前提条件はこちら。

住宅価格は全国平均を参考に。金融機関利率はフラット35を参考に。運用利率は楽天証券でつみたてNISA人気No.1のeMAXIS Slim米国株式(S&P500)の過去20年実績8%を参考に少し厳しめに5%としてます。ちなみに、8%の数字は運用コスト込みの数字です。

この条件で、住宅ローンのメリット(住宅ローン還付金GET)と住宅ローンのデメリット(利息)

を比較し最終的なコスパを算出します。利息の計算は、下記サイトのシュミレーションを使用してます。(返済方式は元利均等)

ローン返済(毎月払い) – 高精度計算サイト (casio.jp)

結果発表

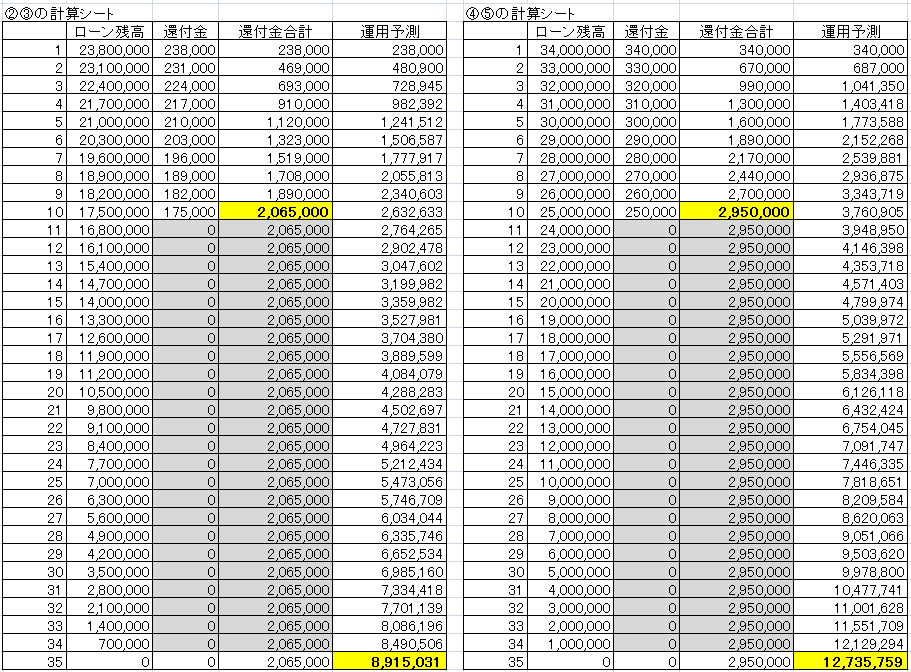

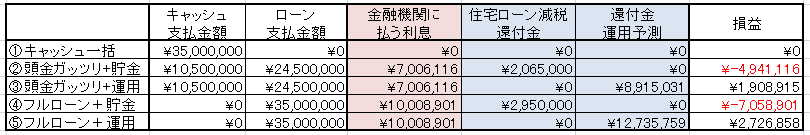

結果がこちらです。(計算シートは参考まで)

一括キャッシュ

①一括購入の場合は、住宅ローンを組まないので利息ゼロ。還付金もゼロ。トータルのゼロです。当たり前ですが得も損もしません。

頭金ガッツリ+還付金貯金

②頭金ガッツリ+還付金貯金では、住宅ローンを組む金額は2450万です。この場合利息は約700万。還付金は約200万。よってトータルはマイナス約500万円です。

頭金ガッツリ+還付金運用

③頭金ガッツリ+還付金運用でも、住宅ローンを組む金額は2450万です。なので利息の約700万は②とかわりません。もらえる還付金も②と同じ約200万ですが、この金額をで35年運用すると、約900万円になります。よってトータルは+約200万円です。

フルローン+還付金貯金

④フルローン+還付金貯金の場合、住宅ローンを組む金額は3500万です。このとき支払う利息は約1000万。一方、もらえる還付金は約300万です。よってトータルはマイナス約700万円です。

フルローン+資産運用

⑤フルローン+還付金運用でも、住宅ローンを組む金額は3500万。支払う利息の約1000万は④とかわりません。もらえる還付金は約300万も同じですが、この金額を35年間運用すると約1300万円になります。よってトータルは+約300万円です。

気になる順位は、、

コスパがいい順に並べると、、、

1位:フルローン+還付運用

2位:頭金ガッツリ+還付金運用

3位:キャッシュ一括

4位:頭金ガッツリ+還付金貯金

5位:フルローン+還付金貯金

です。

35年という長期間の比較の結果ですが、最終的にはかなり差が出ることが分かります。最大で1000万程度の差になってます。改めて凡人パパの数字に合わせて同じ計算をしまいたが結果は全く同じでした。これを根拠に、わが家の住宅ローン返済作戦は、『フルローン+還付金運用』に決定しました。

わかったこと

金融機関に支払う利息総額がエグイ

住宅ローンは極めて安い水準にある、といわれてますが、それでも3500万円の住宅ローンを金利1.5%で組むと利息だけで約1000万円になります。つまり、毎月の支払の30%は利息返済にあてられ、建物代の支払いには使われていないということ。仕方のないことですが、めちゃくちゃ勿体ないですね。

『住宅ローン金利が安いから全額ローンで安心』という考えは絶対NGです。

長期間の資産運用の期待値はもっとエグイ

これが『複利の力』といわれるものです。最初の10年間もらえる還付金(合計300万円)を毎年運用に回すと35年後には3倍以上の約1300万円になります。利益だけで約1000万円。

計算に使った運用利率5%は大した数字ではありません。100円が1年後に105円になるだけ。ただしそれを35年間続けることで大きく成長します。また、35年という長期間の運用であれば好景気不景気を何度も通過しながら期間平均では過去実績値に限りなく収束している可能性が大です。ですので、この結果の再現性は高いです。

以上より、大局的かつ長期的目線で考えると『住宅ローン還付金を使った長期間の資産運用』は合理的なやり方です。

住宅ローン金額が増えると差は広がる

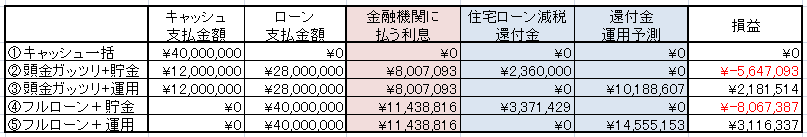

住宅価格を3500万から4000万に変更したときの結果がこちら。

④の結果はマイナスが約100円増えてしまいます。一方、⑤の結果はプラス額が40万増えています。

最近は④⑤(フルローン)の人が多いです。今後もこの傾向は変わらないでしょう。このとき、還付金の使い方ひとつで35年後に行きつく先は大きく変わることがわかりました。

還付金制度は国が特別に作ってくれた制度で本来もらえるお金ではありません。特別にもらえたお金なので、通常のお金より運用に回す心理的障害は少ないと思います。こそういった意味で運用を始めたり勉強したりするいいきっかけにもなるのではないかと考えます。

凡人パパのまとめ

いかがだったでしょうか。

冒頭にも書きましたが、わが家は、『フルローン+還付金運用』で住宅ローン返済の長期ロードを乗り越えることしました。資産運用の推移も別途まとめたいと思っております。

皆さんが住宅ローン返済をするうえでの参考情報になれば、嬉しいです。

ちなみに、、、凡人パパは、結婚するまでは貯金大好き人間でした。独身時代はギャンブルもせず、当時流行りだしたFXもせず、バイト代やお給料は全額口座にいれて通帳の額が増えることに喜びを感じていました。

『貯金が正義』パパ世代でこう考える人は多いのではないでしょうか。これは親世代、つまり今のおじいちゃん世代の教育が原因です。そしてその教育は間違っていませんでした。なぜなら、今のおじいちゃん世代が若者だったころ(1990年以前)は、普通預金の金利は年利5%で、貯金していれば口座の中で勝手にお金が増える時代だったからです。

ただ今は2020年代、金利はほぼゼロです。この時代に1990年以前の経験に基づく教育を妄信し続けるのは時代遅れです。ましてや、同じ教育を次の子世代にまでしてしまうのは完全にナンセンスです。

これから社会の変化のスピードは早くなります。しっかり社会にアンテナを張って気になるところは自分で勉強し、自分の中での常識を日々バージョンアップしていくことが大事だと思う今日この頃です。ネットや書籍でいくらでも情報が手に入る時代ですしね。

・低い金利に釣られた安直なフルローンは危険。

・国の制度を使いこなし、適切なリスクをとって、コスパ良く住宅ローンを返済しよう。

・資産運用は自己責任。でも今後の必須知識なのでパパとして最低限勉強しよう。

今日も最後まで読んでいただいてありがとうございました。それでは、おやすみなさい。