こんばんは。凡人パパです。

凡人パパはマイホーム購入時に住宅ローンを組みました。住宅ローンを組むと、年末のローン残高1%分の控除が受けられます。とてもお得な制度です。

一方で、わが家は毎年、ふるさと納税もしています。こちらも翌年の税金が安くなる大変お得な制度です。

今回は、住宅ローン減税とふるさと納税の併用について、勉強したことをまとめたいと思います。

この記事を読んでほしい方

・マイホームを購入した方。購入を考えている方。

・税金を少しでも節約したい方。

・住宅ローン減税、ふるさと納税について知りたい方。

住宅ローン減税とふるさと納税は併用できるの?

結論、併用できます。

ただ、人によっては、

・住宅ローン減税の還付金が減ってします。

・ふるさと納税が実費負担になってしまう。

ケースも考えられます。

年収や家族構成によっても最適解は異なるので、ふるさと納税サイトのシュミレーションでなどで各自確認が必要です。

ただ、

ふるさと納税サイトの説明の中にも、『制度の併用についての詳細は、税理士もしkは市区町村窓口にお尋ね下さい』との記載で逃げているので、本当に細かく計算しようとする方は、そこまでやることをお勧めします。

凡人パパは、どういうケース、どういう人で併用に注意が必要なのか、知りたかったので調べることにしました。

以下で、2ケースに分けて、説明していきます。

【ケース1】ふるさと納税を、確定申告する場合

確定申告をする場合の、控除の順番は次の通りです。

<控除の順番>

①ー1:ふるさと納税分が、所得税、住民税の両方から控除される。

②ー1:住宅ローン控除分は、所得税から控除される。

②ー2:所得税から控除しきれないときは、住民税からも控除される。

以下で、図解していきます。

①ふるさと納税分が、所得税、住民税の両方から控除される。

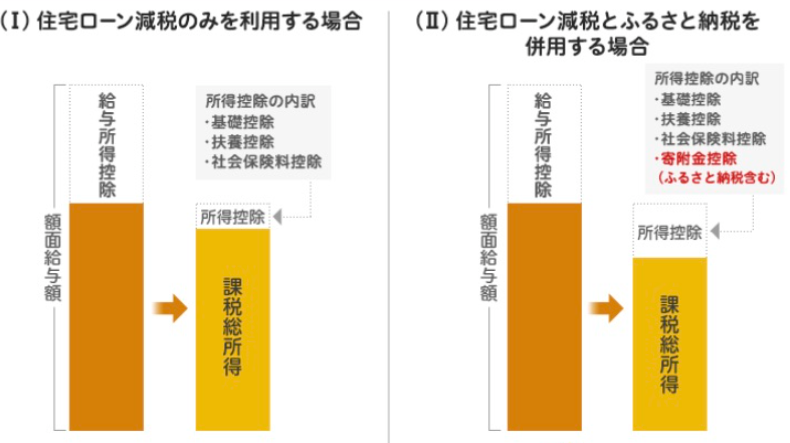

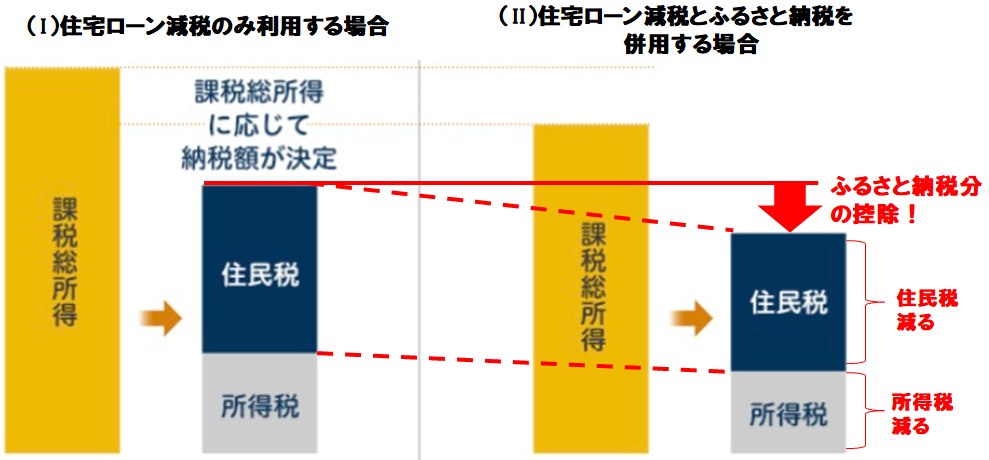

図1右側の黄色い棒グラフが、『併用する人』の課税所得です。

図1左側の『住宅ローンのみ』と比べて、ふるさと納税分だけ所得控除が増え、課税所得が減っています。

課税総所得が減ると、図2の赤矢印分だけ、所得税と住民税の合計値が減っています。住民税と所得税の割合は一定なので、結果的に、住民税も所得税も両方減額されます。

②住宅ローン控除分は、所得税から控除される。③所得税から控除しきれないときは、住民税からも控除される。

次に、住宅ローン分の控除が行われます。

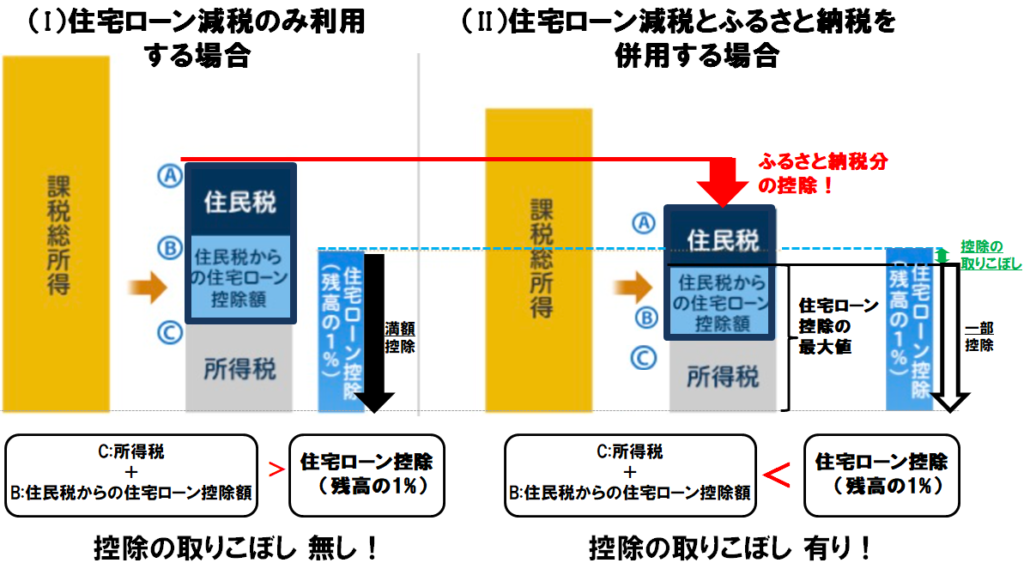

図3左側は、住宅ローン減税のみ利用する場合です。水色棒グラフ(住宅ローン控除)の金額を控除したいのですが、まずはC(所得税)から控除され、あふれた分はB(住民税からの住宅ローン控除額)から控除されます。の今回の例では、水色棒グラフ(住宅ローン控除)がC(所得税)とB(住民税からの住宅ローン控除額)の合計金額以下に収まっているます。なので、住宅ローン控除は満額控除されています。

ここからが、本題です。

図3右側はふるさと納税と併用した場合ですが、赤矢印のふるさと納税分の控除だけ払った税金が少なくなっています。ここで紹介する例では、控除したい水色棒グラフ(住宅ローン控除)の金額が、C(所得税)とB(住民税からの住宅ローン控除額)の合計金額を超えています。なので、グラフ内の緑色矢印の分だけ控除の取りこぼしが発生してしまいます。

つまり、ここで紹介したように、

『ふるさと納税をしたせいで、住宅ローン控除の還付金額が減る』ことはあり得ます。

【ケース2】ふるさと納税で、ワンストップ特例制度を利用する場合の控除手順

<控除の順番>

①ー1:所得税から、住宅ローン減税分が控除される

①ー2:控除しきれないときは、住民税からも控除される。

②ー1:住民税からふるさと納税分が控除される

ワンストップ特例制度では、所得税→住民税の順番で控除されます。

(確定申告では、住民税→所得税の順番でした。)

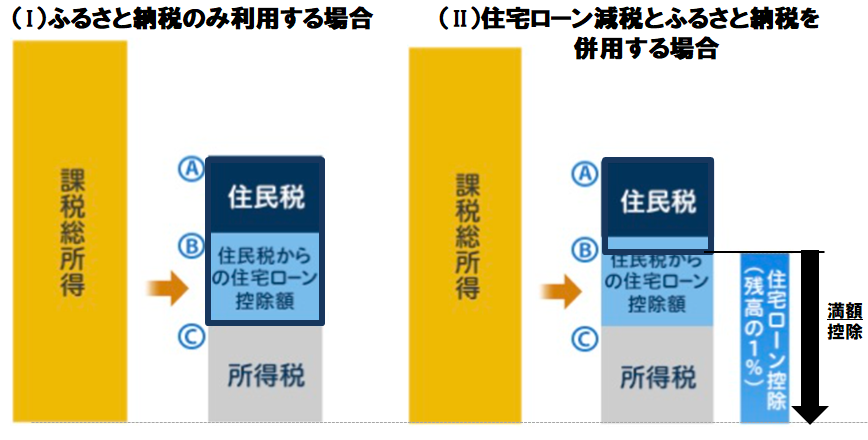

①ー1:所得税から、住宅ローン減税分が控除される。①ー2:控除しきれないときは、住民税からも控除される。

図4左側はふるさと納税のみ利用する場合、図4右側は住宅ローン減税とふるさと納税を併用する場合です。ワンストップ特例制度では、住宅ローン控除が先に引かれます。図3の時と同じように、C(所得税)で控除しきれかった分は、B(住民税からの住宅ローン控除額)から引かれます。

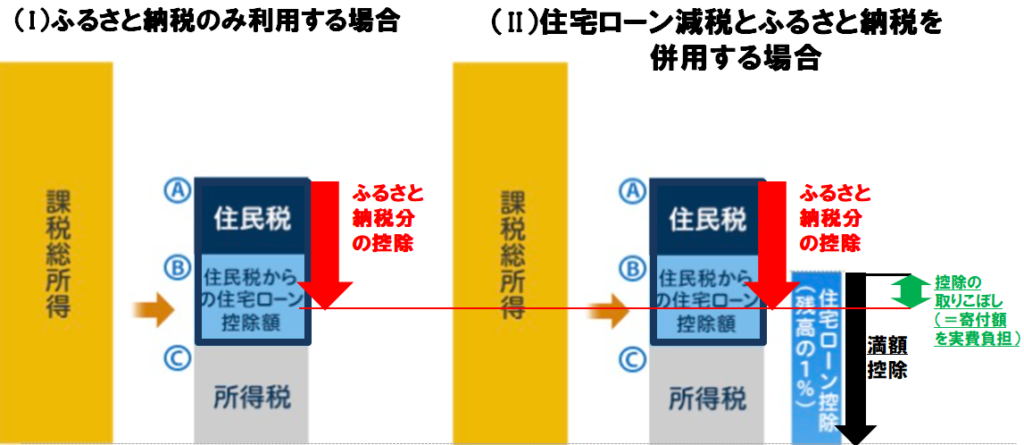

②ー1:住民税からふるさと納税分が控除される。

次に、ふるさと納税分が住民税から引かれますが、図5右側で紹介する例では、赤矢印(ふるさと納税の控除)と黒矢印(住宅ローン控除)が一部重なっています。収めた税金以上の控除は行われないので、緑矢印のところは、ふるさと納税をしても実費負担(=税金は安くならない)となります。

つまり、ここで紹介したように、

『住宅ローン減税を使ったせいで、ふるさと納税の一部が実費負担になる』ことはあり得ます。

併用に注意が必要な人は?

まとめると、注意が必要な人は、

①確定申告する人

です。

確定申告をすると、

ふるさと納税の減税効果:所得税+住民税

住宅ローン減税の効果 :所得税(+住民税の一部枠)

なので、減税効果が所得税に集中します。なので、自分が払った税金以上の減税額が発生しやすくなるからです。

一方、ワンストップ特例制度をすると、

ふるさと納税の減税効果:住民税

住宅ローン減税の効果 :所得税(+住民税の一部枠)

なので、確定申告する場合と比較して、バランスよく減税できます。

また、

②住宅ローンの額が大きい かつ 収めている税金が少ない

です。

絶対的に、納めた税金以上の金額は帰ってきません。収める税金が多いほど、控除できる金額が大きいからです。

凡人パパの感想

いかがだったでしょうか。

とても難しかったです。大枠の理解として参考にしていただければと思います。ただ、注意が必要だと分った方で、詳しく知りたい方は、専門家や役所の方に確認されるのがいいと思います。

ちなみに、凡人パパは

・住宅ローン開始1年目のため確定申告必須

・同期と比べて、住宅ローンの額が大きい、、、

ので、この年だけは、ふるさと納税する額を若干、減らしました。

(いくら減らすのが最も効率が良いのか、はわかりませんでした。)

今回も、最後まで読んでいただき、ありがとうございました。それでは、おやすみなさい。